圖達通SPAC赴港上市之路或將舉步維艱

這家自動駕駛激光雷達傳感器製造商已同意通過香港SPAC計劃借殼上市的交易,該計劃推出已有三年,但並未取得太大進展

重點:

- 圖達通已同意與特殊目的收購公司(SPAC) TechStar合併,在香港借殼上市

- 事實證明,由於要求嚴格並且投資者態度謹慎,通過香港已有三年歷史的SPAC計劃上市困難重重

梁武仁

又一家寄希望於自動駕駛汽車前景的公司尋求登陸香港交易所。儘管今年美國和香港都出現了一系列類似的自動駕駛汽車新股上市,但圖達通這家公司的上市之旅可能不會一帆風順,反而或將舉步維艱。

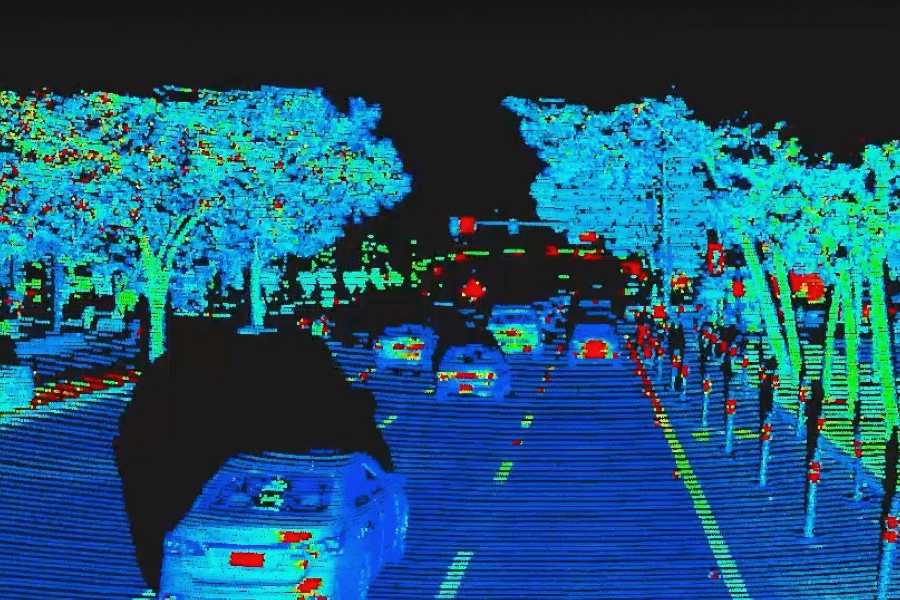

上周五,一家名為TechStar Acquisition Corp. (7855.HK)的特殊目的收購公司(SPAC)表示,已簽署與圖達通合併的協議。圖達通是一家總部位於美國的激光雷達(LiDAR)傳感器製造商,這種傳感器是自動駕駛的關鍵部件。理論上,這筆交易應該會成為圖達通在香港上市的一條捷徑,因為合併完成後,它只需要繼承TechStar在香港交易所的位置即可。

SPAC是沒有實際業務的空殼實體,僅作為真實公司通過反向合併上市的工具,這種上市方式可以繞過傳統IPO程序的繁瑣要求。近年來,其相對簡單的特點促使SPAC交易在美國激增,尤其是在資金短缺的科技初創公司中。

但圖達通能在多快的時間內抵達終點,甚至能否實現,目前還不確定。香港在2022年初推出了SPAC計劃,旨在複製此類上市在美國的繁榮,重振股市,當時香港股市仍在新冠疫情的餘波中苦苦掙扎。

然而,香港的借殼上市計劃幾乎從未起飛過。今年10月才有了第一筆SPAC合併,涉及的是新加坡電子商務公司獅騰控股有限公司(2562.HK)。這筆交易推進相對較快,簽署SPAC合併協議幾個月後就完成了。但其他幾筆SPAC合併交易似乎陷入了困境。

其中之一是找鋼網與Aquila Acquisition Corp.(7836.HK)的合併。2022年3月,Aquila成為香港首家上市SPAC,一時引起轟動。去年夏天,該公司披露了與找鋼網合併的計劃,引發了外界對這家鋼鐵交易平台運營商即將成為港交所首家通過SPAC交易上市的公司的厚望。當時,Aquila預測該交易將在2023年第四季度完成。

但這個時間早已過去,此事毫無進展,原因可能是未及時獲得中國證券監管機構的必要批准。Aquila終於在今年3月向港交易所提交了上市申請,這似乎表明交易即將完成。但九個月後,這筆交易仍未完成。

拖延這麼久的原因之一可能是,為了防止害群之馬利用該計劃破壞香港股市,香港針對SPAC交易的審批程序頗為嚴格。在本月初提交的一份文件中,找鋼網報告了聘請銀行處理與Aquila合併事宜,並提醒稱,該交易尚未獲得港交所和香港證券監管機構的批准。

謹慎的姿態

在SPAC公司上市後仍處於空殼狀態時,港交所只允許專業投資者進行投資,由此可見香港方面的謹慎態度。相比之下,美國的計劃允許所有人投資此類SPAC。香港的投資者本就相當保守,這使得SPAC很難籌集資金。

此外,香港的SPAC在上市時必須擁有至少10億港元(約合1.29億美元)的淨資產,這等於是設定了很高的准入門檻。所有這些障礙加在一起,導致香港只有為數不多的SPAC存在。

但留給找鋼網的時間不多了,因為它的SPAC合作夥伴Aquila必須在明年3月之前完成合併。這是因為根據香港的規定,SPAC必須在上市後24個月內找到合併夥伴並簽署協議,並在36個月內完成合併,以避免解散。

Techstar於2022年12月上市,因此它宣布與圖達通合併勉強滿足了24個月的要求。這可能會讓一些人懷疑,它是不是因為面臨在最後期限前找到目標的壓力,而選擇了一個不那麼理想的合作夥伴。

TechStar並沒有透露太多有關圖達通財務狀況的信息,而已公開的信息也並未給人多厲害的感覺。它援引第三方數據稱,2023年,圖達通在乘用車激光雷達產品的銷量中排名第一。圖達通的投資者中包括新加坡主權財富基金淡馬錫,淡馬錫幫助該公司建立了信譽。但該公司的收入增長似乎已經迅速降溫。

根據TechStar提交的文件,圖達通的年收入在2023年同比增長83%,達到1.21億美元。但它在2022年才開始產生有意義的收入,2021年收入僅為460萬美元。因此,該公司在2023年才開始加大生產,儘管它早在2016年就成立了。

對於新興科技公司來說,要過很長時間才能產生收入並不罕見,因為開發和實現大規模生產需要一段時間。不過,對圖達通來說,它的收入增長似乎在今年踩了煞車。該公司2024年上半年的收入總額約為6,600萬美元,略高於去年全年收入的一半。更糟糕的是,它的淨虧損正在擴大,從2022年的1.88億美元增加到去年的2.19億美元。

目前,無法保證TechStar和圖達通的聯姻一定會通過香港監管機構的審查。精明的投資者可能會對圖達通的長期前景提出質疑。另一家激光雷達公司、同樣處於虧損狀態的禾賽(HSAI.US)於去年2月在美國上市,但其股價較IPO價格下跌了40%以上,目前的市銷率為6.4倍,相對較低。在香港上市的另一家激光雷達公司速騰聚創(2498.HK)市銷率略高一些,為8.1倍。

與TechStar合併將讓圖達通的估值增為117億港元,是其2023年收入的12倍多,在市銷率方面遠高於禾賽和速騰聚創。如此高的估值,再加上圖達通的收入增長似乎正在放緩,表明該公司可能難以打動投資者,更不用說監管機構了,而只有這些監管機構開綠燈,圖達通才能完成香港上市。

欲訂閱詠竹坊每周免費通訊,請點擊這裡