以生成式AI為主軸 商湯重拾增長動力

曾被譽為中國AI四小龍之一的商湯,今年上半年收入增長21%,生成式人工智能業務增長兩倍多

重點:

- 商湯正向生成式人工智能轉型,儘管面臨價格戰和圖形處理器(GPU)制約帶來的挑戰,今年上半年這部分業務仍佔收入的60%

- 儘管已從更敏感的視覺人工智能技術轉移,但公司上半年仍處於虧損狀態,不過虧損幅度有所收窄

陳竹

OpenAI在2022年底推出ChatGPT,引發一場全球性的人工智能(AI)革命。一夜之間,「AI」成了這種生成式技術的代名詞,人們突然拋棄之前關注的計算機視覺,而在這個領域,中國一直處於領先地位。

隨著這一轉變,曾被譽為中國「AI四小龍」之一的商湯集團股份有限公司(0020.HK),發現自己正手忙腳亂地適應。公司迅速決定全力發展生成式人AI,成為最早那批投資該技術的中國公司之一。

商湯上周公布的最新財報顯示出轉型取得進展。今年上半年,公司生成式AI業務收入大幅增長,佔總收入的60.4%。

我們稍後再深入分析商湯發展生成式AI,包括背後的推動因素以及在轉型中可能面臨的挑戰。但首先,我們來回顧一下公司的歷史和過去幾年的財務狀況,這正是促使商湯走到今天的原因。

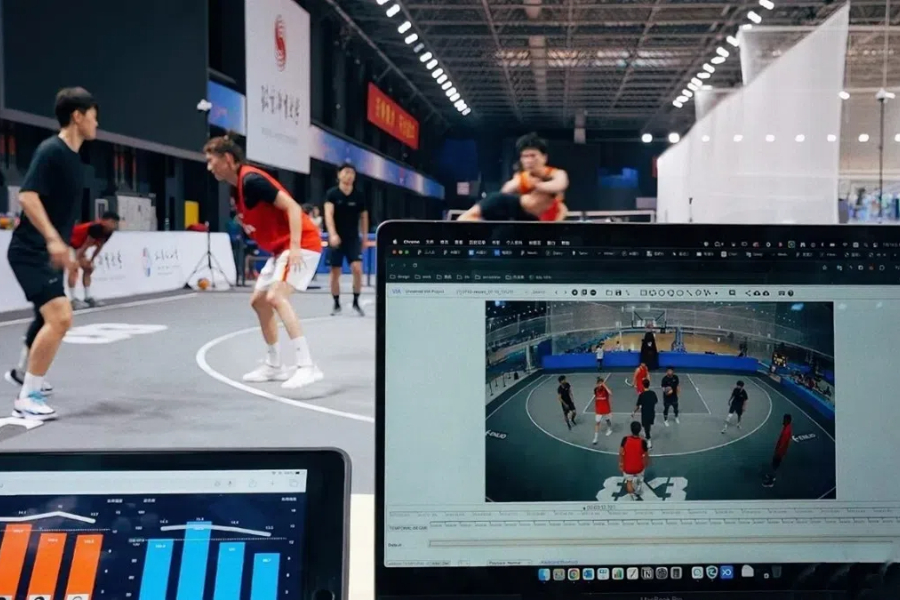

商湯成立於2014年,最初專注於視覺識別 AI,搭上了中國為加強公共安全而大力投資監控系統的快車。公司提供先進的軟件,包括人臉識別算法,可集成到數碼相機和其他系統中。

這一趨勢在2019年至2021年期間尤為顯著,當時疫情推動對這類系統的需求增加,因為中國利用該技術努力限制病毒傳播。在政府主導的那一波支出浪潮中,商湯的年收入在2021年達到47億元的峰值,是2018年18.5億元的一倍多。

但隨著疫情消退,中國經濟放緩,政府和企業都在削減安全和監控方面的支出。這給商湯造成了打擊,導致2022年首次出現年收入下降。雪上加霜的是,由於其技術的敏感性,公司在2021年底在香港上市前不久受到美國制裁,被迫切斷了與美國投資者的聯繫。

首先要說的是,商湯從來沒有過盈利,其虧損在2021年達到驚人的170億元的峰值。但在面臨需求放緩和美國制裁的雙重挑戰時,它開始專注於控製成本和收窄虧損,以確保長期生存能力。

在最新財報中,商湯對其「傳統AI」業務(主要是計算機視覺產品)的持續下滑持積極態度,稱這反映了向生成式AI的轉型取得成功。今年上半年,傳統業務約佔商湯總收入的30%,不到去年同期73.5%的一半,當時這部分業務的產品歸在智慧商業、智慧城市和智慧生活下。

公司生成式AI業務的趨勢則截然相反,激增255.7%至10.5億元,佔總收入的60.4%。這幫助商湯上半年的總收入增長21.4%至17億元,使商湯在經歷了兩年的下滑後有望恢復年收入增長。

兩個重點

商湯的生成式AI重點關注兩個領域。首先,公司正在加大從英偉達(NVDA.US)等製造商那裡購買GPU的力度,然後將它們托管在數據中心,並通過雲平台將它們的算力與自己的軟件一起出租給企業。它的商業模式很簡單:採購GPU,建立基礎設施,然後將算力出租給需要人工智能的企業。

第二個領域涉及開發自己的大型語言模型(LLM)「日日新SenseNova」。它於2023年4月首次亮相,並於4月推出了第5個版本。

在「日日新SenseNova」基礎上,商湯打造了一個類似ChatGPT的聊天機器人服務,名為「商量SenseChat」。雖然它目前免費對公眾開放,但商湯通過其雲平台銷售應用編程接口(API)服務,實現了這項技術的變現。這些服務允許企業和開發人員利用「日日新SenseNova」,開發符合其特定需求的人工智能應用程序。

商湯援引的行業數據顯示,它已經在這兩個市場初步站穩腳跟。公司援引國際數據公司(IDC)上月發佈的數據稱,2023年下半年,在32億元的人工智能數據中心服務市場中,商湯以15.4%的份額位居第三。IDC的另一份報告顯示,在中國LLM平台及應用市場(該市場在2023年下半年的估值為18億)中,商湯同樣排名第三,佔有16%的市場份額。

不過,投資者不要對這些數字過於興奮,因為中國的生成式人工智能市場仍處於早期階段,未來這些排名可能會發生很大的變化。

需要考慮的一個動態是,中國的LLM領域正在上演激烈的價格戰,開發商競相降低價格吸引客戶。在這樣一個競爭激烈的環境中,像商湯這樣的初創公司可能很難與百度和字節跳動等巨頭競爭,因為它們擁有深厚的財力。

在GPU租賃服務方面,商湯和業界其他公司一樣,面臨來自美國政府日益嚴格的限制。這些限制措施導致英偉達無法向中國出售一些先進的GPU。

即使面臨種種挑戰,但還是有一些積極的跡象。商湯在生成式AI方面的轉型和投資,似乎並沒有帶來財務虧損的加劇。2024年上半年,公司報告淨虧損25億,相較於上年同期的31億還有所收窄。儘管研發成本增加了6%,銷售成本(包括GPU採購費用)上升了24%,但仍取得了改善。

今年早些時候,商湯在生成式人工智能方面的進展,重新激起了投資者對其股票的興趣,其股價在4月份發布最新版本的「日日新SenseNova」當天上漲了40%。

然而,投資者對其上周最新財報的反應表明,這種勢頭可能正在減弱,報告發佈次日,該股小幅下跌了1.6%。週五收盤價為1.18港元,是今年早些時候0.60港元低點的近一倍,但仍然不及2021年12月上市時3.85港元IPO價格的一半。

要想贏回投資者,商湯必須證明自己有一個穩定的立足點,能夠在快速發展的生成式人工智能市場保持增長。在這場幾乎肯定會以痛苦整合告終的競爭中,商湯必須經受住財務挑戰。與此同時,它還要謹慎行事,在控制傳統計算機視覺業務下滑的同時,將更多資源轉移到生成式人工智能領域。

欲訂閱咏竹坊每周免費通訊,請點擊這裏